盘点2019年十大最有一定的影响力的激光企业

激光技术经过几十年的发展,早已从实验室走向人们的日常生活。不论是衣食住行,还是工业领域加工制造,再到医疗美容,激光的身影无处不在,影响着大众生活的方方面面。从一个国家激光产业的发展状况,可以在某些特定的程度上透视出整体的工业制造水平。

2019年,激光产业增速进一步放缓,尽管一些企业保持了较高的增长,但更多企业却面临业绩下滑甚至是亏损的情况。接下来,OFweek激光网小编根据根据这一年的表现(营收规模及市场占有率),选取出10家对激光行业最有一定的影响力的企业,看看他们在2019年过得怎么样。

通快集团创立于1923年,是全球工业生产机床和激光领域的市场及技术领导者之一。经过九十余年的发展历史,通快从一个机械制造小作坊成长为激光行业的巨头企业,目前通快集团收入中与激光相关的产品占比近八成。

截止到2019年6月30日的2018/19财年,通快集团业绩再创新高,销售额达37.8亿欧元,同比增长6.1%。其中德国市场实现了近7.3亿欧元的销量与去年基本持平,中国市场则下降了9.2%达到4.15亿欧元,而美国市场则从4.44亿欧元猛增23.2%达到5.47亿欧元,取代中国成为通快集团的第二大市场。OFweek激光网在《深度解读通快财报》一文中对通快的经营情况做过深入分析。

2019年4月,通快完成了对飞利浦光子学业务的收购并将成立一个名为通快光学元件(TRUMPF Photonic Components)的新业务部门;7月,通快与GFT签署协议,将旗下的工业网络站点平台axoom转让给GFT,但保留智能工厂制造解决方案及axoom的品牌所有权;10月,通快中国与上海交通大学完成签约仪式,成立中德联合激光应用中心;12月,通快集团于济南金威刻签订战略合作协议,双方将推动资源互补,实现合作多赢。此外,值得一提的是,通快与传感器制造商意法半导体的合作伙伴关系在2019年秋季迎来重要的里程碑,通快向意法半导体完成了第10亿个垂直腔面发射激光器(Vcsel)的交付。

相干企业成立于1966年,在创立之初,相干在CO2激光器方面优势凸显。经过几十年的发展,如今,相干公司已成为全球领先的光子学制造商和创新者之一,产品涉及CO2激光器、光纤激光器、超快激光器、半导体激光器、准分子激光器等等。其产品服务于科研、医疗、工业加工等多个行业。

2016年,相干以约9.42亿美元的价格收购了罗芬激光,成为了激光机床领域主要力量之一。同时,相干旗下的nufern还为世界各地的光纤激光器企业提供光纤,尤其在中国市场有着较高的市场占有率。

根据官方发布的数据显示,在2019财年(截至2019年9月28日),相干公司销售额达14.31亿美元,相较于2018财年的19.02亿美元减少了4.72亿美元,下降24.8%;净利润为0.54亿美元,同比下降78.24%;毛利率为34%,比去年下降9.7个百分点。详细分析见文章《相干公司2019财年业绩下降24.8% 中国市场价格战趋势将逆转》。

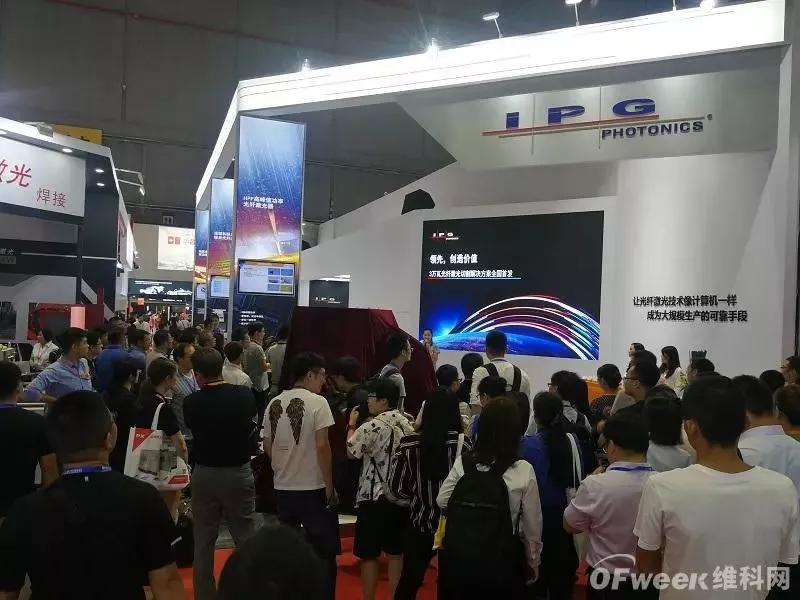

IPG最初由物理学家Valentin P.Gapontsev 博士于1991年创立于俄罗斯,1998年在美国成立了全球总部,2006年在纳斯达克挂牌上市。目前,IPG慢慢的变成了了世界领先的高性能光纤激光器和放大器产品的开发及制造商,市场份额相对其他同行遥遥领先。其低功率、中功率以及高功率激光器和放大器产品被广泛应用于材料加工、通信、娱乐、医疗、生物技术、科技等众多先进应用中。

2019年1月,IPG宣布收购Padtec海底网络事业部,并将以核心的泵浦激光器和光纤放大器技术来为海底网络系统扩展市场,以期能从全世界日益增长的海底光缆网络部署中获利。8月,IPG与博泽北美达成战略合作——开发汽车座椅导轨直缝测量技术,双方将研究和分析ICI生成的性能数据,包括熔深测量、焊缝表面成形、焊缝跟踪和设备的技术可用性。9月,IPG在上海工博会上重磅推出3万瓦光纤激光切割解决方案(包括3万瓦光纤激光器和3万瓦光纤激光切割头),为超高功率的激光应用提供更多选择。详见文章《IPG国内首套3万瓦光纤激光切割解决方案:赋能产业新发展》。

根据官方发布的数据显示,2019年前三季度IPG实现总营收10.08亿美元,同比下跌10.79%;净利润1.85亿美元,同比下降43.85%;毛利率为47.82%,去年前三季度为56.07%。在第三季度,高功率连续波(CW)激光器的销售额占总收入的56%,同比下降19%。其中6千瓦及以上大功率光纤激光器占大功率连续波激光器销售的50%,10千瓦及以上大功率连续波激光器同比增长3%。由于中国和欧洲的需求环境较弱,以及平均售价较低,其他高功率激光器的销量逐年下降,其中中国的销售额同比下降24%。

大族激光成立于1996年,现已经成为亚洲第一、世界领先的工业激光加工设备生产厂商。公司主要产品包括激光打标、焊接、切割、演示系列设备、PCB钻孔系列、工业机器人等多个系列200余种工业激光设备及智能装备解决方案。涉及IT制造、新能源动力电池制造、电子电路、仪器仪表、计算机制造、手机通讯、家电厨卫、汽车配件、精密器械、建筑建材、五金工具、服装服饰、城市灯光、珠宝首饰、工艺礼品、食品及医药包装等多个行业。

2019年,大族激光先后与汇川技术、威腾斯坦、腾讯、华制智能、日酸TANAKA、中国联通等企业签署合作协议,同时还与暨南大学、华南师范大学、深圳技术大学、清华柔电院、深职院等建立多个联合实验室或人才交流平台。此外,大族激光于先后发布了20KW超高功率光纤激光切割机、用于汽车焊装的智能焊装线、具备自主知识产权的万瓦激光器等产品,为激光产业链带来新的解决方案。

2019年前三季度,大族激光营收69.44亿元,同比下降19.78%;净利润6.00亿元,同比下降63.77%。这是大族激光自上市以来营收降幅最大的三季度数据。大族激光表示,业绩主要原因为消费电子行业周期性下滑及中美贸易摩擦引起的部分行业客户资本开支趋向谨慎,导致公司市场订单较同期有所下降。但随着电子行业出现回暖,大族激光预计第四季度业绩将有所回升,预计2019年全年净利润7.73-9.45亿元,降幅相较前三季度有所收窄。详见文章《大族激光逐步回暖走出低谷 2020年目标盈利不低于15.3亿元》。

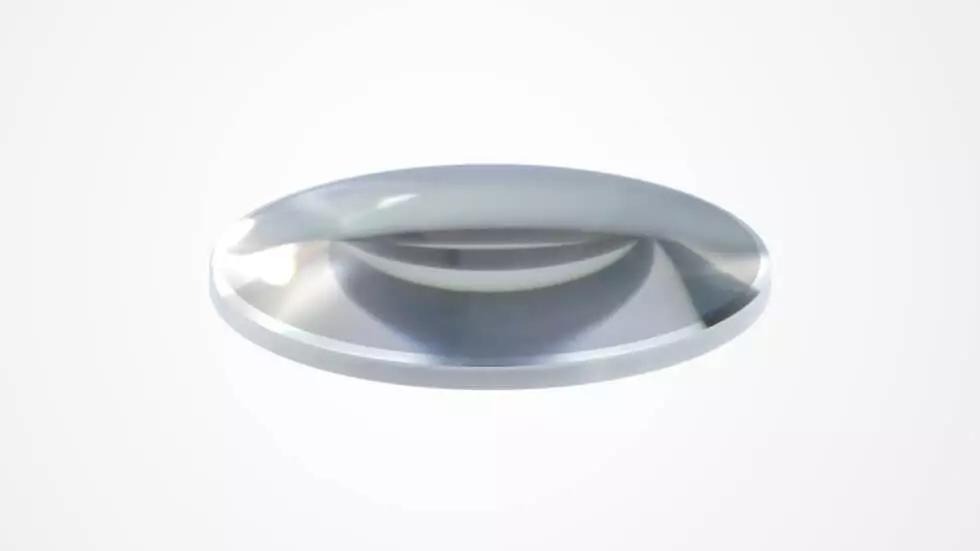

II-VI公司于1971年创立,总部位于宾夕法尼亚州萨克森堡。在创立之初,II-VI公司仅专注于生产大功率工业CO2激光光学元件用途的高品质材料。如今,II-VI公司已经成为全世界领先的工程材料和光电子元器件制造公司,是一家垂直一体化的制造公司。

2019年3月,II-VI在中国苏州成立激光加工头服务中心,以期能为中国客户提供强大的中文技术支持和快速的备件周转时间。9月,II-VI与光宝科技就Lidar达成战略合作协议,双方将利用各自的大批量半导体激光器和光电子封装制造平台,共同实现包括从NIR到短波红外等激光产品组合的商用,促进激光雷达系统封装用半导体激光器的批量生产和商业化,以满足汽车、商业和工业应用领域不断增长的需求。9月底,II-VI成功完成对FInisar的成功,并由此成为全球最大的光器件和子系统厂商。12月,II-VI公司宣布签署了一项总金额超过1亿美元的多年协议,为部署在5G无线基站的氮化镓(GaN)射频功率放大器提供碳化硅(SiC)衬底,这是II-VI公司自成立以来签署的金额最大的一笔订单。

2019年,II-VI推出包括泵浦光模块、具备变焦光学元件的商用激光切割头、高功率半导体激光器和半导体架构叠层、用于蓝色激光束的高功率激光光缆、远程激光加工头RLSK、首款用于大功率工业激光器的非球面蓝宝石透镜等多款新品,为II-VI的市场竞争取得优势提供充足的保证。

截至2018年6月30日的2018/19财年,II-VI销量达13.62亿美元,同比增长17.6%;全年实现净利1.08亿美元,同比增长22.2%。而截至9月30日的2020财年1季度,II-VI实现销售额3.40亿美元,同比增长8.3%,净亏损0.26亿美元。

Lumentum是一家于2015年从JDSU分拆而来的公司,而JDSU由JDS Fitel与Uniphase在1999年合并成立。Lumentum是全球领先的光通信产品、消费市场和工业激光器供应商,总部位于加利福尼亚州圣何塞,在全球设有研发、制造和销售办事处,致力于提供创新光电产品,提升云计算、互联网、高端制造和3D传感应用的规模与速度。

在截止到2019年6月30日的2018/19财年,Lumentum实现收入15.65亿美元,同比增长25.5%,其中来自激光市场的收入达到创纪录的1.95亿美元,在整体市场环境处于下跌趋势逆势增长了3.5%,占总营收的12.5%。在截至9月30日的2019/20财年第一季度,Lumentum实现营收4.5亿美元,同比增长27.1%,其中激光业务营收0.34亿美元,同比下降23.2%。Lumentum除了直接以激光器参与市场竞争外,还为一些激光器制造商提供芯片、泵浦源等组件。

华工科技产业股份有限公司注册成立于1999年7月,2000年6月在深交所上市,成为华中地区第一家具有高校背景的高科技上市公司。2000年9月,华工科技成功收购澳大利亚激光切割、等离子切割系统的知名企业FARLEY和LASERLAB公司。2004年7月,华工激光生产的首批高性能激光切割机在武汉通过验收,标志着我国首台国产化高性能激光切割机的诞生。目前,华工科技旗下企业华工激光、华工正源、华工高理、华工图像、华工赛百的产品大范围的应用于机械制造、航空航天、汽车工业、钢铁冶金、船舶工业、通信网络等重要领域。

2019年前三季度,华工科技实现营收38.78亿元,同比下降3.71%;净利润4.63亿元,同比增加80.43%。其中高功率激光装备业务提升较为明显,包括与中铁宝桥、上海宝钢等多家重要客户围绕智能车间、智能产线、智慧工厂展开深度合作,建立智能化工厂样板点;而激光精密微纳加工业务则因消费电子“小年”、贸易摩擦、同质化竞争加剧等不利影响,导致订单下滑,毛利率承压。

2019年8月,华工激光与东风设备签订战略合作协议,双方将在高端装备制造和汽车行业领域内结成共赢、可持续发展的战略合作伙伴关系。9月,投资2.5亿元的激光机器人系统智能工厂在鄂州华工科技智能装备产业园正式奠基,预计投产后将实现年销售收入15亿元以上,产业链间接效益近千亿元规模,形成强大的产业辐射力。9月底,华工激光在深圳召开新品发布会,重磅推出光刃玻璃切割系列,实现了精细激光切割技术的又一次飞跃,改变了玻璃切割行业格局,为中国玻璃产业发展带来革命性突破。12月,华工激光与中国汽车零部件行业的龙头企业瑞立集团签订战略合作协议,双方将在汽车零部件领域就激光制造、自动化、检测设备多方面进行交流合作,共同开拓高端智能装备市场,瑞立集团将向华工激光全面开放所有集团项目,华工激光将具有优先采购权。

瑞士百超集团成立于1964年,1994年加入瑞士Conzzeta控股公司,是瑞士最负盛名的企业集团之一。1983年百超制造出第一台CO2激光切割机并投入使用,由此开始了其在激光产业征程。

2019年上半年,Conzzeta实现盈利收入7.7亿瑞士法郎,其中百超集团营收4.49亿瑞士法郎,同比下降6%,其中亚太市场营收1.13亿瑞士法郎,同比下降26.1%。而百超激光切割设备销售额达2.85亿瑞士法郎,同比下降11.5%。

今年6月,百超以约翰内斯堡为基地,建立了一个重要的南非板材加工中心,并由此开始对南非市场进行直接销售和售后服务。12月,百超和西班牙软件专家Kurago合作,加速推进智能工厂发展。

锐科激光由闫大鹏博士于2007年创办,是一家拥有自主创新知识产权的国家级高新技术企业,专业从事光纤激光器及其关键器件与材料的研发、生成和销售。主营脉冲、连续波光纤激光器,同时也涵盖准连续光纤激光器、半导体激光器、特种激光器及组件、特种光纤、激光器控制软件等产品的研发与销售。

2019年4月,锐科激光全资子公司在无锡惠山正式成立,投资总额超亿元,计划启用超20000平方米的厂房,预计5年内总产值达到15亿元。6月,锐科激光以1.15亿元的价格收购了国神光电51%的股权,正式进军超快激光市场。9月,锐科激光在上海工博会期间召开全系列新品发布会,对连续和脉冲两类激光器进行了从内核到外观的全方位升级改造,连续系列推出6款新产品,脉冲系列推出4类新品。10月底,锐科激光与哈尔滨工业大学先进焊接与连接国家重点实验室、哈尔滨工大焊接科技有限公司在哈尔滨工业大学签订了三方战略合作协议,三方将基于各自的优势,共同致力于核心技术的攻关,着重于解决制约产业和行业发展的“卡脖子”问题。

2019年三季报显示,锐科激光前三季度实现营业收入14.18亿元,同比增长30.72%;归属于上市公司股东的净利润2.8亿元,同比下降23.12%。

福晶科技由中国科学院福建物质结构研究所成立于1988年7月8日,主要从事晶体,光学元件和激光器件的研发、生产和销售,其产品大范围的应用于激光及光通讯等领域。福晶科技位于激光产业链上游,其非线性晶体、激光晶体和磁光晶体持续保持全球销售第一,市场占有率超过80%。公司近年来开发的声光Q开关及全息光栅等产品,也得到紫外激光器、光纤激光器、超快激光器及光通讯客户的认可,也已进入到大批量生产供应阶段,其自主研发的磁光隔离器产品也已占据国内主要市场。

在9月的光博会上,福晶科技推出了新型500W高功率隔离器、子公司睿创自主研发的透反射光栅等产品。关于福晶科技的布局,见文章《激光产业经历洗牌 看福晶科技如何布局》。而在2019年前三季度,福晶科技实现盈利收入3.88亿元,与去年基本持平,净利润1.11亿元,同比下降15.7%。来自:ofweek